TMT成交占比创新高是行情见顶的信号吗?

TMT真的火了!

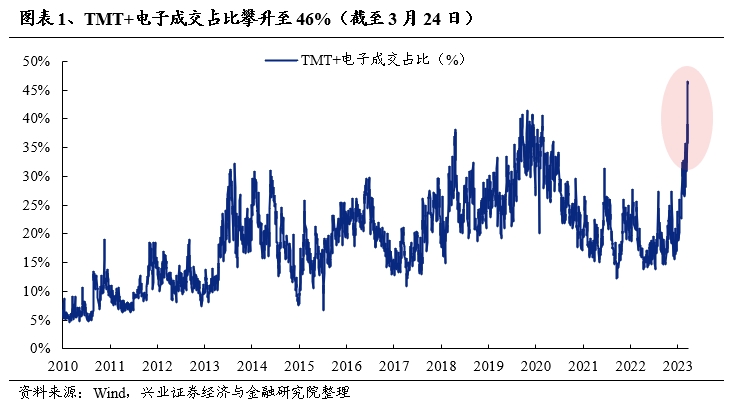

上一周计算机、电子、通信、传媒行业的成交额占全部A股成交额的比例达到43%,达到2013年以来的最高水平;而在3月24日,TMT+电子的成交占比更是达到46%,可以说市场上将近一半的资金都集中在TMT+电子板块。

市场热度之高,让投资者不禁想到了那两句广泛流传的投资名言:“人多的地方不要去”“别人贪婪我恐惧”。

那么,TMT成交占比飚至高位,是不是撤退的信号呢?

成交占比高位行情的指导意义有多大?

要回答这个问题,首先要知道的是,成交额占比这个指标对行情的指导意义有多大,成交占比是不是就意味着行情一定见顶?

天风证券的观点是,拥挤度指标反映的是板块短期的交易预期,衡量的是板块的性价比高低,本身并不意味着板块即将涨或者跌。

兴业证券参考过去三轮主线成交占比新高后的表现,认为除非市场环境或者行业基本面出现系统性变化,成交占比新高并不意味着行情的终点,更多是短期的震荡休整。

招商证券把时间拉长,统计了近十年A股某个方向交易集中度超过40%的7次情况。

结果发现,成交占比超40%时,行情的持续时间没有任何规律,最短一个交易日,最长99个交易日。

新能源五大行业、TMT四大行业、陆股通100大重仓股的最高交易集中度分别为44.6%,42.3%,44.1%,但是这几个峰值出现的时候,也并没有成为逆转信号。

由此得出结论,当某一个方向成交量突破40%,并不能百分百确定是过热见顶的信号。

甚至,兴业证券认为成交占比的新高,往往是主线地位的确认。

虽然成交占比新高意味着短期交易过热、出现震荡波动的概率提升。但中期来看,无论是13-14年的中小创、16-20年的核心资产、20-21年的新能源,都是在成交占比不断创新高的过程中确认其主线地位。本轮数字经济行情或类似当年的核心资产与新能源。基本面和政策环境的双重驱动或支撑“数字经济”其穿越短期的交易拥挤,继续形成市场中期的主线聚焦方向。

成交占比高位后,哪些因素影响行情的演绎?

如果成交额占比高不一定意味着行情见顶,也有可能会延续行情,那么哪些因素会影响后续行情的演绎呢?

天风证券认为,板块成交占比到达高位之后的走势,更多要看基本面、流动性、事件的催化等等。

以新能源车为例,新能源车在最近2年经历了4次成交额占比的大幅上升。

其中前两次板块拥挤度达到阶段性高位之后,分别是小幅下跌和震荡,原因是在“碳中和”、“碳达峰”加速推进、板块渗透率快速提升的背景下,具有较强的基本面支撑。

而后两次则出现了较大幅度的下跌,原因有:美债利率上行带来了估值压力;受疫情影响部分车厂停产,产业链受冲击;新能源车销售渗透率接近30%的平台,基本面预期走弱。

图:新能源车板块成交额占比达到高位的经验

长江证券分析,成交额占比达到高位之后,后续的行情变化大多取决于大环境的beta,即“会不会被大环境拖垮”。

成交拥挤高位后行情的走势分为两种:

第一种情况,若产业逻辑发生拐点性变化,趋势性换仓或在所难免, 2019年以来看到的几轮切换就是很好的例子。

第二种情况,在产业逻辑本身变化不大的前提下,尤其对于拔估值的行情,行情能否延续多取决于当时国内宏观环境是否较稳定、盈利基本面是否向上或至少平稳。多数拔估值行情到成交高位后的瓦解都来自大环境的不支持。

而在大环境盈利不弱,没有新产业趋势的环境中,成交见顶后股价见顶概率不算高。

表:成交额占比见顶的行情变化

成交占比新高后,本轮TMT行情怎么走?

最后,我们来看一下在本轮TMT成交占比创新高之后的投资机会。

长江证券认为,今年盈利复苏概率较高,大环境不拖累,因而TMT短期或仍有动量。但当前TMT较明显的资金虹吸效应或在4月减弱,一季报的盈利验证或带来更多广角机会。

东北证券判断TMT长期行情或未见顶。

东北证券复盘了2018年以来的白酒、医药(2021年7月)、电子(2021年8月)、新能源(2022年7月)中长期行情见顶的驱动因素,认为成长性赛道中长期行情见顶的核心因素是产业周期下行,见顶的主要催化因素是筹码过于集中、同时低位筹码的行业景气预期出现改善。

从产业周期来看,TMT产业周期刚开始上行,包括人工智能产业趋势刚刚开始上行,国家对数字经济和国家安全的强政策导向下稳增长政策背景下新基建将成为投资端的主要发力点,TMT行业2023年盈利预期或将明显上升等等。

从筹码集中度来看,当前TMT筹码结构上基金持仓、外资持仓占比有所上升,但处于中性水平。

TMT的2022Q4公募基金持仓占比合计为15.29%,远低于前高20%的水平,且低于食品饮料和电新的持仓占比;TMT的外资持仓占比仍低于食品饮料的14.10%。

从其他行业来看,新能源和白酒为主的消费行业景气未见明显改善,而顺周期行业受经济修复偏弱影响亦未见明显改善。

因此,可判断TMT长期行情或未见顶。

中信建投也认为从长期来看,在产业趋势推动和市场共识不断加深的前提下,相关板块仍然会有可观的超额收益,第一阶段市场定价拔估值的过程或者情绪过热后的第一次调整将会是宝贵的布局机会,用赔率换胜率依然有效。

不过中信建投也提醒,短期来看,板块热度攀升,交易集中度过高、交易结构不健康的确会加剧后续波动风险。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。