华安基金:重点关注国内基本面 港股央企红利资产配置价值凸显

行情回顾及主要观点:

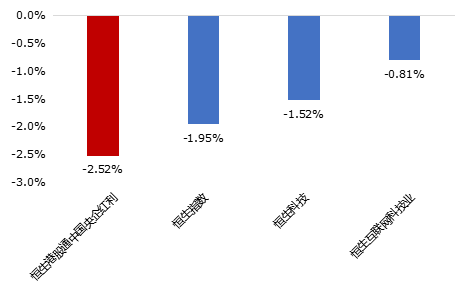

过去一周(6月10日-6月14日)港股宽基类指数均呈下跌态势,其中恒生指数下跌1.95%,恒生科技指数下跌1.52%。上周港股红利类指数也随宽基下跌,恒生港股通央企红利指数下跌2.52%。行业方面,上周恒生一级行业全线下跌,必需性消费和原材料业跌超4%,资讯科技业与医疗保健业跌幅较小。

资金流向方面,近30个交易日有28天南向资金为净买入,近一周净买入248亿元。行业上看,资金上周仍较为青睐的能源、金融等高股息板块,分别净流入43亿元、42亿元。

美国5月CPI与核心CPI全面逊于预期,降息预期再度升温,利好港股资金面。5月CPI环比0.01%,低于预期的0.1%和前值的0.3%,同比回落至3.3%;核心CPI环比升0.16%,低于预期的0.3%和前值的0.3%,为2021年8月以来最低水平,同比回落至3.4%。分项来看,超级核心通胀为驱动核心CPI回落最主因。其中,机票价格和汽车保险价格回落为主要拖累,环比分别下行3.6%和0.1%。美CPI和核心CPI环比均大幅低于市场预期或推动降息预期升温、推动美债利率下行。不过,日央行货币政策较鸽或使美元指数短期仍有一定韧性。后续关注美联储政策指引,观测8月杰克逊霍尔会议/7月FOMC会议上美联储是否会释放更多降息信息。中长期来看,美国进入降息周期或为趋势,有利于提升中国资产的吸引力。

5月金融数据靴子落地,港股市场或将再度关注国内基本面。新增人民币贷款9500亿,同比少增4100亿,信贷投放主要依赖票据冲量,居民和企业贷款同比减少。新增社会融资规模20692亿,同比多增5132亿,政府债券发行明显加快,对社会融资形成明显支撑。M1和M2同比增速下滑,或为此前禁止通过手工补息高息揽储影响的持续显现。展望后市,国内政策效力仍需观察,国内基本面或为港股未来走势的主要影响因素。在港股后市短期内仍不明朗的情形下,高股息、低估值的港股央企红利资产或为震荡市中较为理想的配置方向。

恒生港股通央企红利全收益指数近三年累计收益34.21%,相对恒生全收益指数超额收益65.06%;年初至今收益16.55%,超额收益9.23%。当前指数PE为5.69,股息率达7.13%,具有较高的配置价值(数据来源:iFinD,截至2024/6/14)。

港股宽基上周行情表现

数据来源:Wind,恒生指数,华安基金,截至2024/6/14

注:上述指数均采用全收益指数

风险提示:

以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。

本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。